狗狗币再次成为市场关注的核心议题,价格在0.24美元附近盘整,测试关键阻力位,同时吸引散户与机构双向进场。随着对美国狗狗币 ETF 的高度猜测渐起,以及清晰的机构增持信号不断叠加,市场正将这枚网络迷因币推回看涨轨道。若价格能够稳定突破0.25美元区间,甚至向0.27美元发力,长期目标直指1美元的愿景将再度进入交易者的讨论清单。与此同时,监管与宏观环境的变动仍是潜在的变量,短期内的波动性可能被放大,但从结构性因素看,看涨动能正在逐步聚集。

在机构需求推动的背景下,价格结构亦在逐步筑底。0.18-0.20美元的支撑区间在最近的回调中重新确立了安全网,而0.25-0.27美元的阻力位则是需要克服的关键门槛。若能重新站上0.25美元并持续放量,0.28美元乃至更高的目标就具备了可观的可行性。交易者普遍关注的核心变量是机构资金流向的稳定性、ETF 的监管进展,以及市场情绪对宏观数据的敏感度。下方的关键价格水平图解与最新数据,帮助读者把握进出场的节奏。

值得关注的是,机构增持已成为推动价格的重要外部变量。CleanCore Treasury 近期宣布推出规模级别的狗狗币金库,金额达到十亿美元级别,后者持有285亿枚 DOGE,并计划将规模扩张至1亿枚——约占流通供应的显著份额。这一举动显示出机构资金对 DOGE 的长期价值的信心,并可能为价格提供稳定支撑,同时降低短期波动对市场情绪的冲击。交易所资金流出数据亦与此呼应:9月9日有价值约10.17万美元的代币从交易所转入私有存储,体现出资金安全性与信心并存的市场偏好。这些动态共同构成一个更清晰的“机构募资-场景落地-价格承接”的闭环。

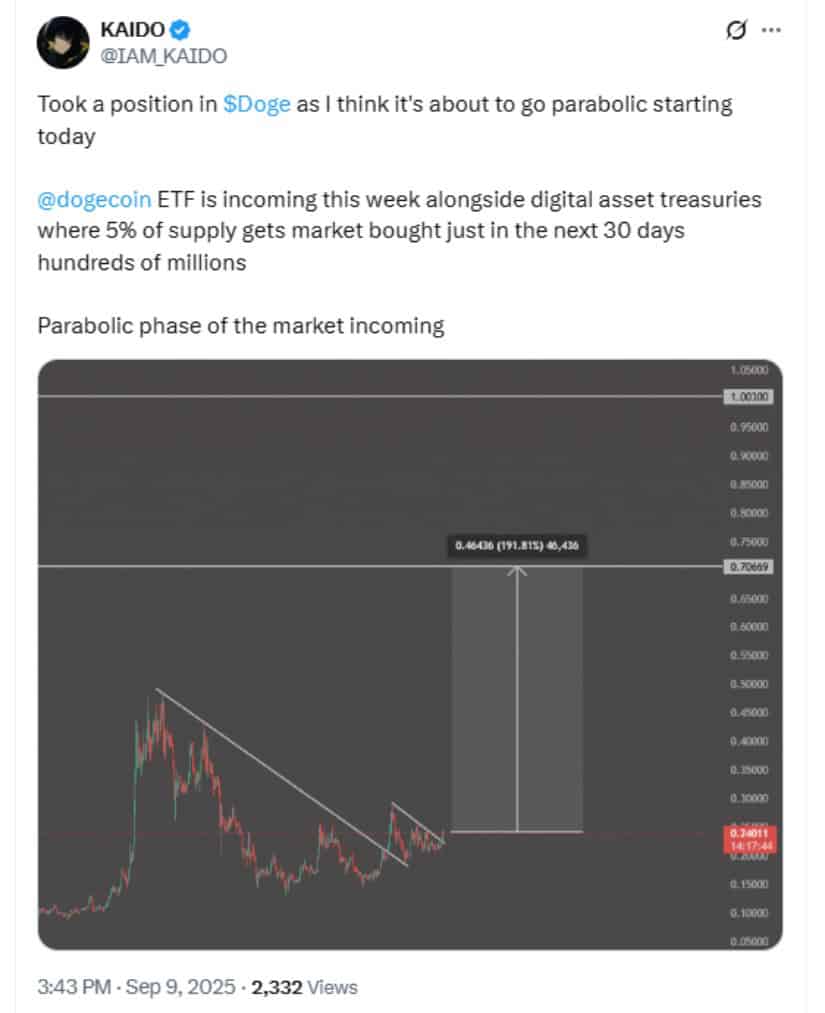

在ETF 投机方面,市场对 Rex-Osprey DOGE ETF(简称 DOJE)的讨论热度高涨。如果该品种获得批准,理论上将为传统投资者提供更便捷的 DOGE 替代入口,减少直接持币带来的仓位与合规摩擦。目前分析师对获批概率的乐观区间在63%左右,这一预期本身就具备推动价格上行的市场共识。若 ETF 正式落地,资金面将很难在短时间内回撤,价格结构也更可能出现“无须直接买币就能参与的强势行情”。与此同时,巨鲸活动对市场的影响依旧显著。链上数据显示,持有1万至10万枚 DOGE 的钱包总量达到历史高位,约10.9亿枚 DOGE,显示出高净值账户对 DOGE 的持续关注。巨鲸交易频次显著增加,单日超过1万美元的交易达到118笔,体现出市场对价格趋势的共振与持续性下注。

从技术面看,狗狗币的日线图形态正在给出若突破的信号。若价格能在0.25美元及以上持续放量,机构参与度的提升将为价格提供更强的上涨动能。若价格未能站上0.25美元,则可能回撤测试0.20美元关口,形成对多头的再平衡。短期内,市场对0.27美元成为下一目标的讨论仍在持续:突破0.27美元将打开1美元的大关,但要实现这一点,必须有持续的资金流入、稳定的 ETF 动向与较强的市场情绪承接。

长期前景的关键取决于两类变量:一是宏观与监管环境的演变,二是机构资金对 DOGE 的实际投资逻辑是否能在不同市场与不同产品中保持一致。乐观派认为,机构增持、ETF 机制落地的组合,以及社区的持续热度,将共同支撑 DOGE 向上突破的路线上行。悲观者则提醒,宏观风险、监管边界的变化以及潜在的获利回吐周期,可能限制短期内的涨幅,并使价格回到一个更合理的波动区间。

结论上,狗狗币的价格路径正在从纯粹的市场情绪驱动转向更具制度性支撑的结构性走强。0.25美元的突破将是一个重要信号,若顺利放量并稳固,0.28美元甚至更高的阶段目标就会变得更具可行性;而若市场对 ETF 的乐观情绪难以持续,或监管边界封锁了部分杠杆与场景,回撤或修复的概率也会相应升高。因此,交易者在布局时应重点关注以下层面:第一,关注0.25美元的突破与成交量的放大情况;第二,密切留意 DOJE ETF 的进展及市场对其新闻的反应;第三,结合链上巨鲸活动与资金流向,评估机构资金对 DOGE 的真实持仓与成本结构;第四,管理好风险敞口,避免在宏观波动加剧时被动回撤。

最终,狗狗币的未来并非线性单向上涨,而是一个由机构资金、金融工具与市场情绪共同铸造的多维路径。若0.25美元突破成为确立的加速点,1美元的目标价位或许就不再只是幻想,而是交易者需要把握的下一个真实机会。若市场对 ETF 的期待无法兑现,或宏观风险发酵,DOGE 也可能在短期内回到更稳健的区间,以便在合规边界逐步重塑价值。

参考来源:

- Brave New Coin, Dogecoin price prediction: Dogecoin eyes $0.25 breakout on institutional demand as $1 rally looms, https://bravenewcoin.com/zh-CN/insights/dogecoin-doge-price-prediction-dogecoin-eyes-0-25-breakout-on-institutional-demand-as-1-rally-looms